3

(1)

株主50人未満の場合

特定親会社が特定子会社の株式を特定子会社の株主のその特定子会社株式の取得価額の総額以下の金額で受け入れることが株主が課税されないための条件となります。

(注) 資本増加の限度額

資本準備金

資本積立金は貸方科目のため, 不足額は別表五㈠上では, 借方のプラスとして表示されます。

有価証券譲渡益

資本準備金

資本準備金

(イ)

交付金銭等がないケース

(a)

概要

・

完全子会社株主が交換により取得する完全親会社株式の取得価額は,完全子会社株式の取得価額又は帳簿価額 (以下取得価額等) を引継ぐことで課税関係が生じません。

・

完全親会社の完全子会社株式の受入価額は会社法上要求されている金額 (完全子会社の純資産額) と税務上の課税されないための要件を備える金額 (特定子会社株主のその特定子会社株式の取得価額等以下の金額) とが異なるため,その差額について法人税確定申告書による調整が必要になってきます。

(b)

例示

・

完全子会社のB/S (単位:百万円)

・

完全子会社の発行済株式総数 2,000株

・

完全子会社株式1株について完全親会社株式0.5株を交付

・

完全子会社株主の取得価額 100百万円

・

完全親会社に移転する完全子会社の株式 2,000株

・

完全親会社の資本金増加額 50百万円

(c)

完全子会社株主の仕訳

完全親会社株式 100百万円/ 完全子会社株式 100百万円

(d)

完全親会社の仕訳

1)

会社法に基づく会計処理

(注) 資本増加の限度額

資本準備金

300百万円-50百万円=250百万円

受入価額

50百万円+250百万円=300百万円

2)

税務上の課税されないための要件に基づく仕訳

3)

法人税確定申告書別表五㈠による調整

株式交換資本積立金

200百万円/ 完全子会社株式 200百万円

(注)完全子会社株式

100百万円-300百万円=△200百万円

株式交換資本積立金

50百万円-250百万円=△200百万円

資本積立金は貸方科目のため, 不足額は別表五㈠上では, 借方のプラスとして表示されます。

(ロ)

交付金銭等があるケース

(a)

概要

・

完全子会社株主が交換により取得する完全親会社株式の取得価額は,完全子会社株式の取得価額等を引継ぐことで課税関係が生じません。交付金銭等に対応する部分については譲渡損益を計上するため課税関係が生じます。

・

完全親会社の完全子会社株式の受入価額は会社法上要求されている金額 (完全子会社の純資産額) と税務上の課税されないための要件を備える金額 (特定子会社株主のその特定子会社株式の取得価額等以下の金額) とが異なるため,その差額について法人税確定申告書による調整が必要になってきます。

・

交付金銭等の支払がある場合には会社法上完全子会社の純資産額から交付金銭等の額を控除した金額が資本増加の限度額となります。

(b)

例示

・

完全子会社のB/S(単位:百万円)

・

完全子会社の発行済株式総数 2,000株

・

完全子会社1株について完全親会社株式0.5株を交付

・

完全子会社株主の取得価額等 100百万円

・

交付金銭等 6百万円

・

交換に際して受取る完全親会社株式の時価294百万円

・

完全親会社に移転する完全子会社の株式 2,000株

・

完全親会社の資本金増加額 50百万円

・

(c)

完全子会社株主の仕訳

有価証券譲渡益

6百万円-2百万円=4百万円

(d)

完全親会社の仕訳

1)

会社法に基づく会計処理

資本準備金

294百万円-50百万円=244百万円

受入価額

50百万円+244百万円+6百万円=300百万円

2)

税務上の課税されないための要件に基づく仕訳

3)

法人税確定申告書別表五㈠による調整

株式交換資本積立金

196百万円/ 完全子会社株式 196百万円

(注) 完全子会社株式

104百万円-300百万円=△196百万円

株式交換資本積立金

48百万円-244百万円=△196百万円

(ハ)

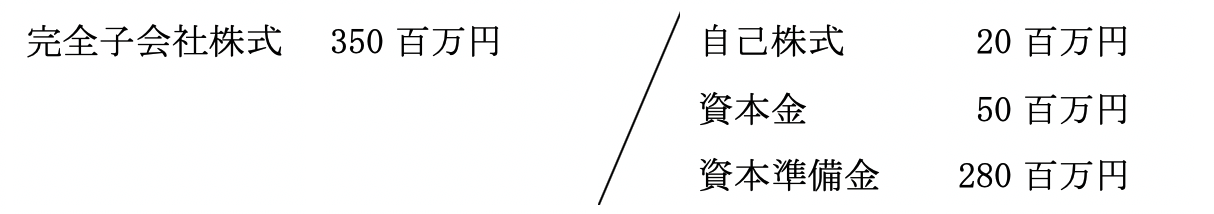

自己株式の移転を新株発行に代えるケース

(a)

概要

・

完全子会社株主が交換により取得する完全親会社株式の取得価額は,完全子会社株式の取得価額等を引継ぐことで課税関係が生じません。

・

完全親会社の完全子会社の受入価額は会社法上要求されている金額 (完全子会社の純資産額) と税務上の課税されないための要件を備える金額 (特定子会社株主のその特定子会社株式の取得価額等以下の金額) とが異なるため,その差額について法人税確定申告書による調整が必要になってきます。

なお,完全親会社が完全子会社の株主に自己株式を交付した場合には,会社法上完全子会社の純資産額から交付した自己株式の帳簿価額を控除した金額が資本増加の限度額となります。

なお,完全親会社が完全子会社の株主に自己株式を交付した場合には,会社法上完全子会社の純資産額から交付した自己株式の帳簿価額を控除した金額が資本増加の限度額となります。

(b)

例示

・

完全子会社のB/S(単位:百万円)

・

完全子会社の発行済株式総数 2,000株

・

完全子会社1株について完全親会社株式0.5株を交付

・

完全子会社株式の取得価額等 100百万円

・

完全親会社株式の時価 300百万円

・

完全親会社の自己株式の帳簿価額 20百万円

・

完全親会社に移転する完全子会社の株式 2,000株

・

完全親会社の資本金増加額 50百万円

(c)

完全子会社株主の仕訳

完全親会社株式 100百万円/ 完全子会社株式 100百万円

(d)

完全親会社の仕訳

1)

会社法上に基づく会計処理

資本準備金

280百万円-50百万円=230百万円

受入価額

50百万円+230百万円+20百万円=300百万円

2)

税務上の課税されないための要件に基づく仕訳

3)

法人税確定申告書別表五㈠による調整

株式交換資本積立金

200百万円/ 完全子会社株式 200百万円

(注)完全子会社株式

100百万円-300百万円=△200百万円

株式交換資本積立金

30百万円-230百万円=△200百万円

(2)

株主50人以上の場合

特定親会社が特定子会社の株式を特定子会社の純資産の帳簿価額以下の金額で受け入れることが株主が課税されないための条件となります。

資本準備金

(注)税務上の純資産額

資本積立金は貸方科目のため,超過額は別表五一上では,借方のマイナスとして表示されます。

資本準備金

(注)税務上の純資産額

資本準備金

(イ)

交付金銭等がないケース

(a)

概要

・

完全子会社株主が交換により取得する完全親会社株式の取得価額は,完全子会社株式の取得価額等を引継ぐことで課税関係が生じません。

・

完全親会社の完全子会社株式の受入価額は会社法上要求されている金額 (完全子会社の純資産額) と税務上の課税されないための要件を備える金額 (特定子会社の税務上の純資産の帳簿価額以下の金額) とが異なるため,その差額について法人税確定申告書による調整が必要になってきます。

(b)

例示

・

完全子会社のB/S(単位:百万円)

・

完全子会社の発行済株式総数 2,000株

・

完全子会社1株について完全親会社株式0.5株を交付

・

完全子会社株主の取得価額等 100百万円

・

完全子会社には減価償却超過額が50百万円あります。

・

完全親会社に移転する完全子会社の株式 2,000株

・

完全親会社の資本金増加額 50百万円

(c)

完全子会社株主の仕訳

完全親会社株式 100百万円/ 完全子会社株式 100百万円

(d)

完全親会社の仕訳

1)

会社法に基づく会計処理

資本準備金

300百万円-50百万円=250百万円

受入価額

50百万円+250百万円=300百万円

2)

税務上の課税されないための要件に基づく仕訳

(注)税務上の純資産額

300百万円+50百万円(減価償却超過額)=350百万円

3)

法人税確定申告書別表五㈠による調整

完全子会社株式

50百万円/ 資本準備金 (株式交換差額) 50百万円

(注)完全子会社株式

350百万円-300百万円=50百万円

株式交換資本積立金

300百万円-250百万円=50百万円

資本積立金は貸方科目のため,超過額は別表五一上では,借方のマイナスとして表示されます。

(ロ)

交付金銭等があるケース

(a)

概要

・

完全子会社株主が交換により取得する完全親会社株式の取得価額は,完全子会社株式の取得価額等を引継ぐことで課税関係が生じません。交付金銭等に対応する部分については,完全子会社株式の譲渡原価,譲渡損益を計上するため,課税関係が生じます。

・

完全親会社の完全子会社株式の受入価額は会社法上要求されている金額 (完全子会社の純資産額) と税務上の課税されないための要件を備える金額(特定子会社の税務上の純資産の帳簿価額以下の金額) とが異なるため,その差額について法人税確定申告書による調整が必要になってきます。

なお, 交付金銭等の支払がある場合には,会社法上完全子会社の純資産額から交付金銭等の額を控除した金額が資本増加の限度額となります。

なお, 交付金銭等の支払がある場合には,会社法上完全子会社の純資産額から交付金銭等の額を控除した金額が資本増加の限度額となります。

(b)

例示

・

完全子会社のB/S(単位:百万円)

・

完全子会社の発行済株式総数 2,000株

・

完全子会社1株について完全親会社株式0.5株を交付

・

完全子会社株主の取得価額 100百万円

・

完全子会社には減価償却超過額が50百万円あります。

・

交付金銭等 6百万円

・

交付に際して受取る完全親会社株式の時価 294百万円

・

完全親会社に移転する完全子会社の株式 2,000株

・

完全親会社の資本金増加額 50百万円

・

(c)

完全子会社株主の仕訳

(d)

完全親会社の仕訳

1)

会社法に基づく会計処理

資本準備金

294百万円-50百万円=244百万円

受入価額

50百万円+244百万円+6百万円=300百万円

2)

税務上課税されないための要件に基づく仕訳

(注)税務上の純資産額

300百万円+50百万円(減価償却超過額)=350百万円

3)

法人税確定申告書別表五㈠による調整

完全子会社株式

50百万円/ 株式交換資本積立金 50百万円

(注)完全子会社株式

350百万円-300百万円=50百万円

株式交換資本積立金

294百万円-244百万円=50百万円

(ハ)

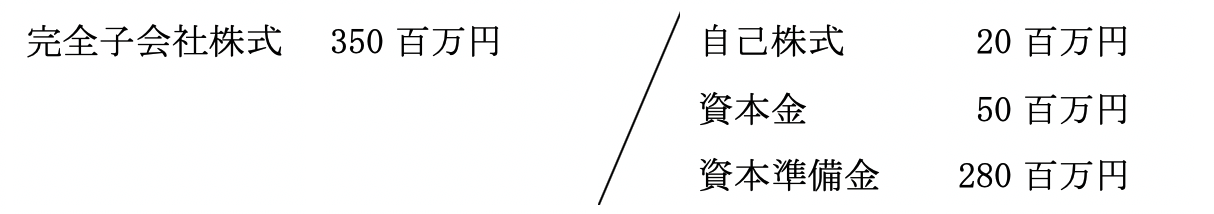

自己株式の移転を新株発行に代えるケース

(a)

概要

・

完全子会社株主が交換により取得する完全親会社株式の取得価額は,完全子会社株式の取得価額等を引継ぐことになります。

・

完全親会社の完全子会社の受入価額は会社法上要求されている金額 (完全子会社の純資産額) と税務上の課税されないための要件を備える金額 (特定子会社の税務上の純資産の帳簿価額以下の金額) とが異なるため,その差額について法人税確定申告書による調整が必要になってきます。

なお,完全親会社が完全子会社の株主に自己株式を交付した場合には,会社法上完全子会社の純資産額から交付した自己株式の帳簿価額を控除した金額が資本増加の限度額となります。

なお,完全親会社が完全子会社の株主に自己株式を交付した場合には,会社法上完全子会社の純資産額から交付した自己株式の帳簿価額を控除した金額が資本増加の限度額となります。

(b)

例示

・

完全子会社のB/S(単位:百万円)

・

完全子会社の発行済株式総数 2,000株

・

完全子会社1株について完全親会社株式0.5株を交付

・

完全子会社株主の取得価額 100百万円

・

完全子会社には減価償却超過額が50百万円あります

・

完全親会社株式の時価 300百万円

・

完全親会社の自己株式の帳簿価額 20百万円

・

完全親会社に移転する完全子会社の株式 2,000株

・

完全親会社の資本金増加額 50百万円

(c)

完全子会社株主の仕訳

完全親会社株式 100百万円/ 完全子会社株式 100百万円

(d)

完全親会社の仕訳

1)

会社法に基づく会計処理

資本準備金

280百万円-50百万円=230百万円

受入価額

50百万円+230百万円+20百万円=300百万円

2)

税務上課税されないための要件に基づく仕訳

(注)

税務上の純資産額

3)

法人税確定申告書別表五㈠による調整

完全子会社株式

50百万円/ 株式交換資本積立金 50百万円

(注)完全子会社株式

350百万円-300百万円=50百万円

株式交換資本積立金

280百万円-230百万円=50百万円

具体例での会計処理と税務調整