事業承継

事業承継

事例2 事業承継税制を用いた事業承継事例

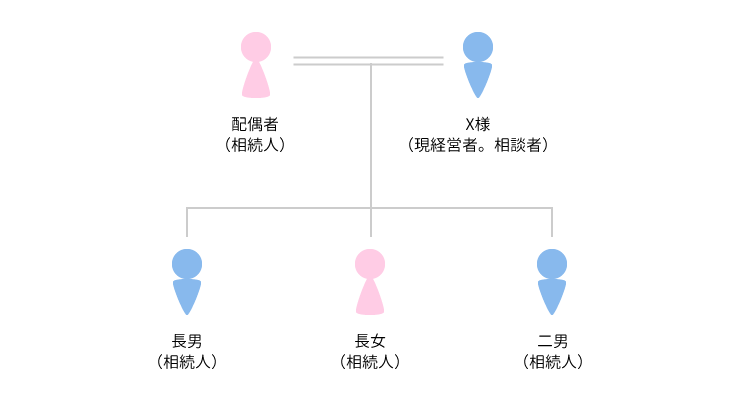

事案概要

X様が経営する会社(A社、B社、C社)の規模

A社

・総資産 10億円未満

・売上 5億円以上10億未満

・総株式の評価額 8億円

・株式はX様が50%、配偶者が50%ずつ所有

B社

・総資産 4億未満

・総株式の評価額 4,000万円

・株式はX様が50%、配偶者が50%ずつ所有

C社

・総資産 4億円未満

・総株式の評価額 6,000万円

・株式はX様が50%、配偶者が50%ずつ所有

X様の資産内容

合計

9億5,000万円

1.不動産

2億円

2.自社株式

4億5,000万円

(内訳)

A株 50% 4億円

B株 50% 2,000万円

C株 50% 3,000万円

3.金融資産

3億円

配偶者の資産内容

合計

9億7,000万円

1.不動産

2,000万円

2.自社株式

4億5,000万円

(内訳)

A株 50% 4億円

B株 50% 2,000万円

C株 50% 3,000万円

3.金融資産

5億円

相談内容

長男を会社の後継者にしたいと考えています。ただ、会社の業績が良いため株式の価値が高くなっています。そのため、事業承継に伴って相続税等の負担が重くならないかが心配です。

また、会社の株式は、半分を妻が所有しており、私の次に妻が亡くなった際の株式の相続に伴う相続税の負担についても心配しています。

最終的に、長男に過大な負担がかからないようにするためにはどうしたらよいのでしょうか。

対策しない場合の相続税(法定相続分による相続)

| 相続税 見込額 | |

|---|---|

| 一次相続時 | 1億5509万7000円 |

| 二次相続時 | 5億7249万9000円 |

| 合計額 | 7億2759万6000円 |

結果

事業承継税制を活用したスキームの概要

当グループ所属の税理士、公認会計士と連携して検討を行った結果、まず一次相続時には、A社、C社株式を配偶者に相続させ、B社株式は長男に相続させることとしました。

次の二次相続時に、配偶者の有するA社、C社株式全てを長男に相続させることとしました。その際、事業承継税制を用い、A者、C社株式について、相続税の納税猶予及び免除の特例を利用しました。

事業承継税制とは?

後継者である相続人等が、相続等により自社株式を取得し会社経営をしていく場合に、その後継者が納付すべき相続税のうち、自社株式(一定の部分に限る。)の課税価格の80%に対応する相続税の納税が猶予され、後継者の死亡等により免除される制度のこと。

上記のようなスキームとしたのは、一次相続では評価額の高いA、C株式を配偶者に相続させ、二次相続時に長男にA、C株式の全部を相続させることで、事業承継税制を利用できる範囲をなるべく大きくするためです。

なお、事業承継税制の適用については、要件を満たした上で申告手続を行う必要がありますので、専門家に相談することをお勧めします。

解決実績

-

- 会社支配権紛争

- 非上場株式の売却・評価

-

事業承継

- 事例1 自社株式の後継者への承継と現経営者の会社への貸付金の清算が問題となった事例

- 事例2 事業承継税制を用いた事業承継事例

- 企業法務

- 貸地・貸家・明け渡し

- 地代・家賃増減額

- 不動産

- 離婚・親子関係

- 交通事故

- 損害賠償